日本玩具产业:重度依赖代工 销售渠道拓宽,泰华玩具(深圳)有限公司-美狮贵宾会

来源:

阅读量:

近期,日本玩具专业杂志《toyjournal》针对日本玩具产销情况进行了一次大型的摸底调查。小编摘取了其中的精华部分,以飨读者。

生产端:碎片化、老龄化、偏科明显

针对生产端,本次摸底调查向日本玩具协会的会员企业发送了问卷,回收的有效问卷数量为50家,呈现出企业规模两极分化、从业人员老龄化但稳定、生产重度依赖海外代工、新品带授权比例高企等特点。

01、企业规模两极分化

这个规模包含了员工数和销售额两个维度。少于50人、销售额在10亿日元(约5000万元人民币)以下的企业虽然占大多数,但由于日本拥有万代南梦宫、多美、epoch社、megahouse、世嘉玩具等跨国企业,百人以上、销售额上百亿日元(约5亿元人民币)的玩企占比数量也不低,呈现两端多,中间少的两级分布状态。

02、从业人员老龄化但稳定

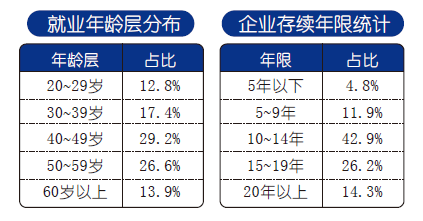

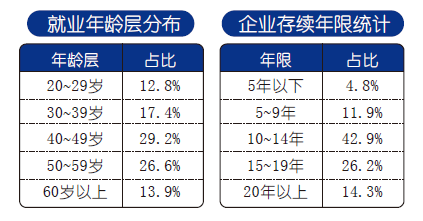

受老龄化影响,日本玩企的从业人员年龄普遍偏高,40岁以上的员工占比接近七成,其中,60岁以上员工更是占了13.9%的比例。这可能和日本的终身雇佣制有关,因为本次调查的玩企存续时间也很长,近九成具有10年以上历史。

但有一点值得肯定是,在本次调查中,高达64.6%的受访企业拥有女性管理层,比日本全国整体21.0%的比例(日本厚生劳动省数据)要高不少,证明女性在玩具行业中相当活跃。

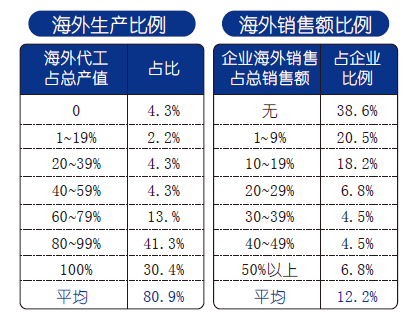

03、重度依赖海外代工

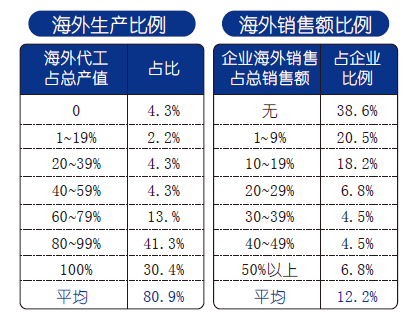

仅有4.3%的受访企业的产品全是日本生产,而海外代工占总产值的平均比例高达80.9%,甚至有30.4%的企业是百分百海外代工。

代工地除中国外,还有泰国、越南、印度尼西亚、菲律宾以及中国台湾等。但海外销售的占比并不高,平均比例仅为12.2%,近四成企业的产品仅在日本销售,海外主要销售地有:中国台湾、韩国、中国大陆、北美、欧洲、大洋洲、中南美洲等。

04、授权类新品比例高

04、授权类新品比例高

日本是个动漫产业发达的国家,由此带动了授权玩具的兴旺。但其比例之高,令人惊讶:在46家重点调查企业中,2022年的新品数量约有2.6万件,约有44.9%都是动漫授权玩具,而有28.9%的受访企业推出的新品中,授权玩具占比高达80% 99%,换言之,这三成的受访日本玩企在2022年依靠授权玩具而活。只有约一成的受访企业新品是完全不涉及授权玩具。

宝可梦pokepeace小屋系列(图源takaratomy-多美官方网站)

销售端:综合化、资源不均

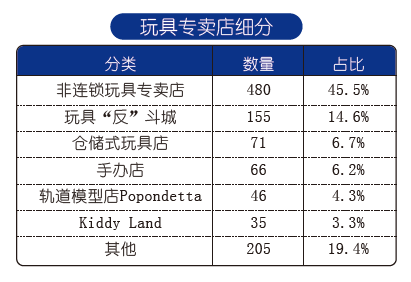

针对销售端,本次摸底调查主要集中在线下渠道。主要呈现两大特点:一是越来越多渠道引入玩具卖场,在拓宽了玩具销售渠道面的同时,压缩了玩具专卖店的生存空间,令其数量锐减;二是线下玩具店分布极为不均,被线上蚕食了不少空间。

01、业态多样化

这个变化的好处是,玩具渠道面被大大拓宽了。比如引入大量拼图、益智玩具的书店,引入玩具销售专区的电器量贩店等在玩具零售领域的存在感越来越明显。还有“百元均一”的折扣店等。

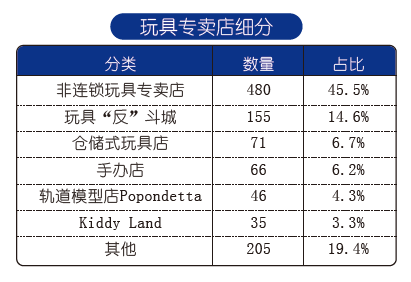

因此,全国涉及玩具销售的零售网点高达8052家,比上一次摸底调查增加了1306家。但不幸的是,玩具专卖店却仅剩1058家,同比减少了107家, 和2005年的调查相比,甚至减少了近2000家。

02、线下玩具店资源不均

本次摸查发现,线下玩具零售门店分布有着明显的地域差距,35%集中在东京(732家)、大阪(679家)、爱知(554家)、神奈川(469家)、埼玉(432家)这些发达的都市圈。

与之相对的,有20个县(相当于中国的省)境内卖玩具的店铺不满100家;甚至有5个县只有不满50家卖玩具的店铺(鸟取县:39家;山梨县、福井县、岛根县:均是47家;佐贺县:49家)。这些地区的玩具消费需求只能转移到线上。

在日本,每千名儿童所拥有的店铺数量其实并不高,全国平均水平仅有0.56家。数量最高的是香川县,也仅有0.91家,连一家的水平都没达到,最低的是宫崎县,为0.39家。而拥有玩具店总数最多的东京都,平均下来每千名日本儿童所拥有的也是只有0.47家。

spinpeas系列食玩(图源万代南梦宫中国官方微博)

这样的调查结果,是否突破了你对日本玩具市场的认知呢?

来源:《中外玩具制造》杂志 编译:张芷盈 数据来源《toyjournal》

泰华玩具(深圳)有限公司集生产、开发为一体的oem,odm美狮贵宾会-美狮贵宾会官网供应商,主营定制生产各类毛绒玩具、家居毛绒产品。公司各种配套齐备,工艺优良,管理严格,月生产能力可达60-80万只。其中大多数生产员工拥有毛绒玩具生产10年以上的经验;管理团队拥有毛绒玩具生产20年左右的管理经验;开发团队具备15年以上的设计经验,熟悉掌握制作毛绒玩具的各种方法,只要详细的产品图纸(或者样品),就可以为客户提供从开发到售后的一站式服务。我司以优良的品质,合理的价格,强劲的开发,完善的美狮贵宾会的售后服务,为客户打造满意的定制服务。

泰华玩具(深圳)有限公司

生产端:碎片化、老龄化、偏科明显

针对生产端,本次摸底调查向日本玩具协会的会员企业发送了问卷,回收的有效问卷数量为50家,呈现出企业规模两极分化、从业人员老龄化但稳定、生产重度依赖海外代工、新品带授权比例高企等特点。

01、企业规模两极分化

这个规模包含了员工数和销售额两个维度。少于50人、销售额在10亿日元(约5000万元人民币)以下的企业虽然占大多数,但由于日本拥有万代南梦宫、多美、epoch社、megahouse、世嘉玩具等跨国企业,百人以上、销售额上百亿日元(约5亿元人民币)的玩企占比数量也不低,呈现两端多,中间少的两级分布状态。

02、从业人员老龄化但稳定

受老龄化影响,日本玩企的从业人员年龄普遍偏高,40岁以上的员工占比接近七成,其中,60岁以上员工更是占了13.9%的比例。这可能和日本的终身雇佣制有关,因为本次调查的玩企存续时间也很长,近九成具有10年以上历史。

但有一点值得肯定是,在本次调查中,高达64.6%的受访企业拥有女性管理层,比日本全国整体21.0%的比例(日本厚生劳动省数据)要高不少,证明女性在玩具行业中相当活跃。

03、重度依赖海外代工

仅有4.3%的受访企业的产品全是日本生产,而海外代工占总产值的平均比例高达80.9%,甚至有30.4%的企业是百分百海外代工。

代工地除中国外,还有泰国、越南、印度尼西亚、菲律宾以及中国台湾等。但海外销售的占比并不高,平均比例仅为12.2%,近四成企业的产品仅在日本销售,海外主要销售地有:中国台湾、韩国、中国大陆、北美、欧洲、大洋洲、中南美洲等。

日本是个动漫产业发达的国家,由此带动了授权玩具的兴旺。但其比例之高,令人惊讶:在46家重点调查企业中,2022年的新品数量约有2.6万件,约有44.9%都是动漫授权玩具,而有28.9%的受访企业推出的新品中,授权玩具占比高达80% 99%,换言之,这三成的受访日本玩企在2022年依靠授权玩具而活。只有约一成的受访企业新品是完全不涉及授权玩具。

销售端:综合化、资源不均

针对销售端,本次摸底调查主要集中在线下渠道。主要呈现两大特点:一是越来越多渠道引入玩具卖场,在拓宽了玩具销售渠道面的同时,压缩了玩具专卖店的生存空间,令其数量锐减;二是线下玩具店分布极为不均,被线上蚕食了不少空间。

01、业态多样化

这个变化的好处是,玩具渠道面被大大拓宽了。比如引入大量拼图、益智玩具的书店,引入玩具销售专区的电器量贩店等在玩具零售领域的存在感越来越明显。还有“百元均一”的折扣店等。

因此,全国涉及玩具销售的零售网点高达8052家,比上一次摸底调查增加了1306家。但不幸的是,玩具专卖店却仅剩1058家,同比减少了107家, 和2005年的调查相比,甚至减少了近2000家。

02、线下玩具店资源不均

本次摸查发现,线下玩具零售门店分布有着明显的地域差距,35%集中在东京(732家)、大阪(679家)、爱知(554家)、神奈川(469家)、埼玉(432家)这些发达的都市圈。

与之相对的,有20个县(相当于中国的省)境内卖玩具的店铺不满100家;甚至有5个县只有不满50家卖玩具的店铺(鸟取县:39家;山梨县、福井县、岛根县:均是47家;佐贺县:49家)。这些地区的玩具消费需求只能转移到线上。

在日本,每千名儿童所拥有的店铺数量其实并不高,全国平均水平仅有0.56家。数量最高的是香川县,也仅有0.91家,连一家的水平都没达到,最低的是宫崎县,为0.39家。而拥有玩具店总数最多的东京都,平均下来每千名日本儿童所拥有的也是只有0.47家。

这样的调查结果,是否突破了你对日本玩具市场的认知呢?

来源:《中外玩具制造》杂志 编译:张芷盈 数据来源《toyjournal》

泰华玩具(深圳)有限公司集生产、开发为一体的oem,odm美狮贵宾会-美狮贵宾会官网供应商,主营定制生产各类毛绒玩具、家居毛绒产品。公司各种配套齐备,工艺优良,管理严格,月生产能力可达60-80万只。其中大多数生产员工拥有毛绒玩具生产10年以上的经验;管理团队拥有毛绒玩具生产20年左右的管理经验;开发团队具备15年以上的设计经验,熟悉掌握制作毛绒玩具的各种方法,只要详细的产品图纸(或者样品),就可以为客户提供从开发到售后的一站式服务。我司以优良的品质,合理的价格,强劲的开发,完善的美狮贵宾会的售后服务,为客户打造满意的定制服务。

来源声明:本文章系泰华玩具编辑原创或采编整理,如需转载请注明来自泰华玩具。以上内容部分(包含图片、文字)来源于网络,如有侵权,请及时与本站联系(0755-23118153/13043402093)。